遺産を計算する際には、故人が持っていた現金も含める必要があります。現金を相続する時の手続きは簡単に思われるかもしれませんが、きちんと計算して申告しないと問題が生じます。

特に遺産を整理している時に、タンス預金等で“へそくり(現金)”を見つけた場合には注意しなければなりません。

この記事では、現金を相続する時にどのように計算したらいいかを詳しく解説します。また相続税を抑えるための節税対策も紹介するので、現金の相続時にはぜひお役立てください。

| この記事の監修税理士 | ||

|---|---|---|

|

所属 | L&Bヨシダ税理士法人 |

| 氏名 | 吉田雅一 | |

| 登録番号 | 132730 | |

| URL | https://www.yoshida-zeimu.jp/ | |

相続税は現金もすべて合算して総額で計算する

相続税は、まず遺産をすべて合わせて計算します。現金や預貯金・不動産・有価証券などがあったとして、こういった遺産を別々に計算するのでは無いのです。

次の計算方法:税額をシミュレーションの章でも説明しますが、現金だけに特別な計算方法というのは設けられておらず、故人のものであれば全額合算して他の遺産と合わせて『総額で計算する』ことを覚えておいてください。

相続税はすべての遺産を合わせて計算する。

故人の現金は相続人全員の共同(共有)財産になる

故人の現金の残高は、いくらであろうと亡くなった時点で相続人全員の共同(共有)財産です。言い換えれば相続人全員の現金という意味です。

自分が子1人でお父さんが亡くなったとします。残った現金はお母さんと自分だけで折半すれば良いという簡単なものでは無く、以下で説明する遺産分割協議が終わるまでは相続人全員の財産のままなので注意しましょう。

Point!遺産分割協議が終わるまでは自分の財産にできない

共同(共有)財産であれば、個々が自由に使うことができず自分の財産にもできません。膨大な現金が残っていたとしても、相続人全員が集まって相続について合意・決定する遺産分割協議を行わなければ」それぞれに分けることができないからです。

遺産に現金がある場合:額面通りで計算される

また遺産の中に現金がある場合は、当然のことながら額面通りで計算されます。

遺産の中に1,000万円の現金があった場合。

1,000万円を全額=遺産の中に含めて計算しなければならない。

1,000万円が800万円になったり1,200万円になったりと、価値は変動せず残高を全額そのまま遺産として計算します。後半で説明している、節税のための3つの対策に関わることなので覚えておいてください。

銀行口座の預貯金との違い

同じ現金であっても、手元にあるのか銀行口座に入金されているのとでは意味が異なります。相続時には、現金と預貯金は「別物」として扱われます。

以前までは相続人それぞれが自分たちの法定相続分に応じて、銀行など金融機関に対して故人の現金を引き出す権利=払戻請求権が認められていました。

しかし平成28年12月19日の最高裁判所の判決により、預貯金も遺産分割の対象となったので注意しなければなりません。遺産分割の対象となったということは、すなわち『遺産分割協議が終わるまでは一切口座から現金を引き出すことはできない』ことを意味します。

参考ページ:最高裁判所判例集:平成27(許)11こちらが、実際の判例集です。

現金の相続税の計算方法:実際の税額をシミュレーション

現金を相続した場合に、実際の税額がいくらになるか具体例を使いながらシミュレーションしてみました。どのように計算していくのかの方法を、1手順ずつ説明していきます。皆さんもそれぞれ金額を変えて、当てはめてみてください。

手順①遺産のうち現金を含めたプラスの財産を算出する

遺産はすべて合算するため、現金や預貯金などの金融資産・不動産(土地や家屋・山林などもあれば)・貴金属や宝石などを全部足して“プラスの財産”を算出してください。

故人が保有していたあらゆる財産・資産をすべて足すことが大切です。

プラスの財産の合計が1.5億円とし計算してみます。

手順②借金や未払いローンなどマイナスの財産を算出する

次に、借金などのマイナスの財産を算出します。このマイナスの財産には、主に未払い分が該当します。ローンやクレジットカードで購入した分・入院費用・借金などで支払いがまだの分はここで合計してください。

マイナスの財産は2,000万円とします。

手順③プラスの財産からマイナスの財産を引いて正味遺産総額を算出する

手順①と②で算出したプラスの財産・マイナスの財産をそれぞれ足し引きして、正味の遺産総額を求めます。

1.5億円(プラスの財産)ー2,000万円(マイナスの財産)=1.3億円(正味の遺産総額)

プラスの財産からマイナスの財産を引いて1.3億円が正味の遺産総額です。

手順④法定相続人の数を数えて基礎控除額を計算する

次に基礎控除額を計算します。基礎控除額は法定相続人の数がポイントとなり、法定相続人の数が多いほど基礎控除額も高額になります。

計算式は簡単で以下の式に当てはめるだけです。

基礎控除額=3,000万円+(600万円×法定相続人の数)

4人家族で父が亡くなり、法定相続人の数が配偶者と子1人の計2人の場合

基礎控除額=3,000万円+(600万円×2人)=4,200万円

法定相続人の数が配偶者と子2人で計3人の場合

基礎控除額=3,000万円+(600万円×3人)=4,800万円

手順⑤正味遺産総額から基礎控除額を引いて課税遺産総額を算出する

手順③の正味遺産総額1.3億円から、④で算出できた基礎控除額を引いて課税遺産総額を出します。課税遺産総額=つまり相続税の課税対象となる遺産の総額のことです。

ここでは法定相続人は2人/基礎控除額を4,200万円としましょう。

課税遺産総額=1.3億円-4,200万円=8,800万円

課税遺産総額は8,800万円になります。

Point!現金を含む正味の遺産総額<基礎控除額なら相続税はかからない

正味の遺産総額から基礎控除額を引くので、もし現金を含めた正味の遺産総額が基礎控除額よりも少なければ相続税はかかりません。

法定相続人の数が2人なら4,200万円・3人なら4,800万円が相続税発生のボーダーライン額となり、これらの金額以下の遺産しか無ければ相続税の申告・支払いともに不要です。

参考ページ:国税庁財産を相続した時(4)注

手順⑥法定相続分で遺産を分ける

課税遺産総額まで算出できれば、あと3ステップです。課税遺産総額8,800万円を、法定相続分(決められた割合)に基づいて相続人に遺産を分けます。

民法上で決められているのは、

- 配偶者と子1人なら1/2ずつ

- 配偶者と子2人なら配偶者は1/2、子2人は1/4ずつ

しかし必ずしも従わなければならないものでは無く、故人の遺言書や遺産分割協議で決められた事項が優先されます。

今回は配偶者と子1人の例で計算しているので、それぞれ1/2ずつ分けて

8,800万円×1/2=4,400万円

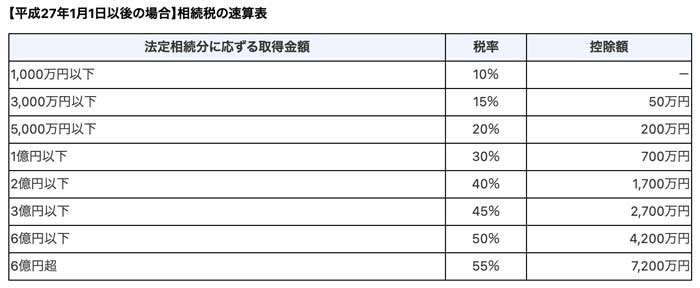

手順⑦速算表に基づき税率をかけて控除し相続税の総額を算出する

速算表に基づいて、税率をかけて金額に応じた控除額を差し引いて相続税の総額を計算していきます。

⑥で4,400万円と出たので、取得金額5,000万円以下の税率20%と控除額200万円に当てはめます。

4,400万円×20%(税率)-200万円(控除額)=680万円

配偶者と子がそれぞれ680万円なので×2人分で

相続税の総額=680万円×2人=1,360万円

1,360万円が相続税の総額です。

速算表は相続税の税率こちらの国税庁のホームページに掲載されているものが一目瞭然です。

手順⑧実際に相続した割合に応じて各相続人の税額を算出する

2人が支払う相続税の総額は1,360万円ですが、それぞれが支払うべき税額は相続した割合に応じて分けなければなりません。

配偶者も子も財産を1/2ずつ相続した場合

1,360万円×1/2=680万円 680万円が個々の納税額

配偶者が70%で子1人が30%分の相続の場合

1,360万円×70%=952万円 配偶者は952万円の納税額

1,360万円×30%=408万円 子は408万円の納税額

相続割合によって負担する額が大きく変わるので、この点をしっかりと覚えておきましょう。

相続税のさらに詳しい計算方法は『相続税は誰にいくらかかる?計算方法を分かりやすく解説!』の記事で詳しく解説していますので、こちらも合わせて参考にしてください。

現金の相続税を節税するための4つの対策

現金を相続遺産として計算する際、少しでも節税できればと考える人も多いかと思います。この章では、以下で4つの節税対策を紹介します。

対策するのとしないのとでは、現金に換算して何千万円という差が生じることもあります。相続した人に重くのしかかる相続税、適用できる対策は講じて少しでも負担を軽減しましょう。

対策①配偶者控除なら1億6千万円まで非課税

相続税の計算には全員が対象となる基礎控除の他に、配偶者だけが適用できる配偶者控除が用意されています。法定相続分(手順⑥での金額)か1億6千万円のうち、どちらか高い額までなら非課税になる制度です。

シミュレーションでは⑥の法定相続分が4,400万円なので、高額の1億6千万円の方が適用されます。本来なら支払うべき税額(手順⑧)680万円が0円になり、『相続税は発生しません』!

配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかかりません。なお、配偶者控除を受けるためには、相続税の申告書の提出が必要です。

引用:配偶者の税額軽減(配偶者控除)

対策②現金を1年間に110万円まで暦年贈与する

現金を生前から1年間で110万円まで、暦年贈与しておくことも節税対策になります。110万円というのは贈与税の基礎控除額で、年間で110万円以下の贈与であれば税金はかかりません。しかしこの対策は注意すべき点もあり、次章で説明します。

ただし110万円以下であっても、父・母と2人から80万円ずつ贈与されていた場合:合計160万円贈与されたと判断されて課税対象となります。

贈与税は基礎控除額を引いて残った金額に対しての約10%ほどですから、160万円の贈与ならー110万円で50万円に対して贈与税は5万円です。

対策③現金として持たず生命保険(死亡保険)をかける

現金はそのまま額面通りの価値で計算され、全額遺産に含まなければなりませんでした。現金が多いほど遺産も多くなり税額が増えますが、その分の現金を生命保険料として支払っておくと節税対策になります。

というのも亡くなった後に受け取れる生命保険金には、500万円×法定相続人の数までの非課税限度額が適用されるからです。

法定相続人の数が2人なら1,000万円までが非課税となり、生命保険金が1,500万円なら500万しか課税対象とならないのです。

いくらであっても現金や預金で持つより、はるかに節税に繋がることが分かります。すぐに使える現金が少なくなるデメリットはあるものの、現預金が多いほど恩恵を受けることができます。

参考ページ:国税庁 No.4114 相続税の課税対象になる死亡保険

対策④現金を不動産に変えておく

現金を土地・家屋などの不動産に変えておく(購入する)のも、有効な策です。不動産ももちろん相続遺産に含める必要がありますが、土地には相続税評価額が基準となって計算されます。

土地の評価は複雑ですが時価のおよそ8割程度が相場と言われ、もし5,000万円の土地だったとしても8割の4,000万円が課税対象です。法定相続人が1人として不動産・現金で5,000万円、税額にどのくらいの差が出るか計算してみました。

- 不動産に変えた場合の相続税額は40万円

- 現金のままの相続税額は160万円

現金と不動産に変えた場合の相続税額は160万円ー40万円=120万円も違う

故人の現金を相続する際の注意点

故人の現金を相続する際には、以下の3点に注意してください。

注意点①相続が開始した後に使った現金も遺産に含める

故人の現金を、亡くなった=相続が開始した以降に使ったとします。使って手元に無いからといって遺産に含めないのは認められません。使った現金も残った現金も合計して=全額が相続遺産です。

いくら使ったか分からない‥とならない為にも、領収書は取っておくことをおすすめします。

注意点②現金の暦年贈与が定期贈与と判断されて贈与税がかかることも

節税対策②の補足です。非課税の枠である110万円までの現金を暦年贈与していたとしても、毎年同じ時期に同じ額を振り込む・贈与していれば“定期贈与”とみなされ贈与税が課せられることもあります。

定期贈与とされないために、少し面倒ではありますが贈与契約書を毎年作成します。そして毎年違う金額を、時期をずらして贈与しましょう。

注意点③亡くなる3年前までに贈与した現金には相続税がかかる

亡くなる3年前までに贈与した現金は、すべて相続税がかかる点は忘れてはなりません。

前述したように贈与契約書を作って毎年違う金額を、時期をずらして贈与していたとしても3年以内ならば⇒相続税を計算するための相続財産に加えられるため、結果的に相続税が増えることになります。

贈与税がかからないように駆け込みで節税することを防ぐためで、現金を贈与という形で相続したいならば生前の元気なうちから時間をかけて振り込みましょう。

現金を相続財産として申告しなくてもバレない?!

相続税をきちんと申告していたとしても、少額の現金なら遺産に含めなくてもバレないだろうと計上しないでいても・・高確率でバレます。

相続税を申告した後は、約2割の確率で税務署による税務調査が行われており税務職員もタンス預金などで現金が無いか・きちんと課税対象の遺産に含めて申告しているかに目を光らせているからです。

現金も遺産として含め申告しなければペナルティが発生

税務調査が入る前に気付き自発的に申告すれば、重加算税は免除されます。しかし税務調査で追及されてからであれば、重加算税や過少申告加算税などの追徴課税:重いペナルティが課せられます。

また無申告であれば、無申告加算税もプラスして徴収されます。正しく申告するよりも多額のお金を支払わなければならなくなるので、きちんと現金も遺産としてカウントして計算に含めましょう。隠しても何一つ良いことはありません。

相続税の申告後に現金が発覚した場合は修正申告しよう

もし相続税を申告した後にタンス預金等で現金が発覚した場合にも、慌てず修正申告を行なってください。修正申告とは、申告自体をやり直すことを指します。無申告で税務調査が入ってからの申告が、一番支払う税額(ペナルティ)が高額になります。

気付いた時点でちゃんと修正申告すれば自主的に行なったということで、過少申告加算税はかからなくなります。

まとめ:現金の相続にはメリット・デメリット両方をよく考えて決めよう

現金の相続税の計算には、現金もすべて遺産に含めるということが一番のポイントです。また、メリット・デメリットには

- 相続した現金から相続税を支払うことができる

- 相続人全員で1円単位まで平等に分配できる

- 現金なので使い道はたくさんある

- 土地など不動産に変えた方が税額は安くなる

- 現金全額が課税対象となり、現金が多いほど遺産も増えて税額が高くなる

- タンス預金や現金の無申告は一発でバレてしまう

こういった点が挙げられます。

現金は自由に使えるため、あればあるほど良いです。特に相続した現金を相続税の支払いに充てることができるのは、現金ならではのメリットと言えるでしょう。

しかし節税対策を重視し過ぎてすべての現金を生命保険や不動産等に変えてしまうと、当面の現金(生活資金)が無くなるなど困った事態にもなりかねないので注意してください。

相続税に強い税理士に相談するのも一つの手

それぞれで状況が違うため、現金の相続で何が正解かという答えは無いです。しかし相続なんてまだまだ先と思わずに、自分の相続がどうなるのか気になった人は相続税に強い税理士に相談しましょう。

いざ現金を相続という時に慌てずに済みますし、どのように計算するかを前もって知ることができるからです。また、本記事で記載した以外にも適用できる節税の対策を教えてくれるかもしれません。

コメント